Por que Investir no Tesouro Direto? Entenda as Vantagens e Funcionamento

Você já deve ter ouvido frases como “por que você não substitui a poupança pelo Tesouro Direto?” ou “a maneira mais segura de aumentar seu dinheiro é investindo no Tesouro Direto”. Mas, afinal, do que se trata esse investimento?

De acordo com o Governo do Brasil, essa prática tornou-se tão comum que, em agosto de 2017, mais de 1,5 milhão de brasileiros investiam no Tesouro Direto. No entanto, muitos ainda não compreendem totalmente como ele funciona e sua influência na poupança, na economia e até na política do país. Continue lendo para entender mais sobre esse assunto!

| RELACIONADO:

O que é um Investimento Financeiro?

Primeiramente, é importante entender que realizar um investimento financeiro significa obter ganhos a partir de uma quantia de dinheiro depositada em um banco, corretora ou outra instituição. O rendimento – isto é, o lucro – ocorre porque são acrescentadas taxas de juros sobre o valor aplicado, fazendo a quantia aumentar diariamente, mensalmente ou anualmente.

Tipos de Investimento

Existem duas categorias de investimento: renda fixa e renda variável. Na renda fixa, você já sabe previamente quanto vai receber de retorno antes de aplicar seu dinheiro. Exemplos dessa categoria incluem o Tesouro Direto, a Caderneta de Poupança e o Certificado de Depósito Bancário (CDB). Já na renda variável, o investidor não sabe exatamente o quanto será o lucro da aplicação, pois ele depende do mercado financeiro. Por esse motivo, ações da Bolsa de Valores, imóveis, derivativos e outros investimentos dessa categoria são mais arriscados, mas também podem ser mais rentáveis que os investimentos em renda fixa.

O que é e Como Funciona o Tesouro Direto?

No cenário político-econômico, o Tesouro Direto é um dos meios de captação de recursos para o Governo pagar a dívida pública do país. Ao investir comprando títulos, você estará contribuindo com o orçamento público para diminuir o endividamento do país e dar continuidade aos projetos do governo.

O Programa do Tesouro Nacional, do qual o Tesouro Direto faz parte, surgiu em 2002, em parceria com a BM&F Bovespa, permitindo aos brasileiros comprar títulos da dívida pública de forma online a partir de R$ 30,00. Ao adquirir um título público, você está emprestando dinheiro ao Estado para que o governo quite seus gastos com as contas públicas. Em troca, o governo deve pagar futuramente o valor do empréstimo acrescido da taxa de juros determinada pela Selic, que é a tarifa de referência para o mercado (bancos, corretoras financeiras, etc.).

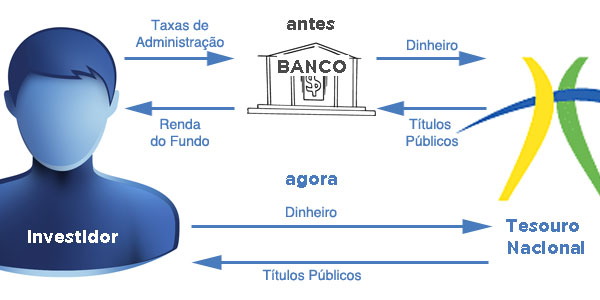

Diferenças entre o Tesouro Direto e a Poupança

A principal diferença entre investir na poupança e no Tesouro Direto é que, na poupança, você empresta seu dinheiro ao banco; já no Tesouro Direto, você empresta seu dinheiro ao Estado. Além disso, o Tesouro Direto possui rendimento diário. O Tesouro Selic, por exemplo, tem liquidez diária, o que significa que, independentemente do dia em que você retirar a quantia investida, irá receber um lucro proporcional.

Por outro lado, a poupança rende mensalmente, e você só recebe o lucro correspondente ao mês se esperar pelo dia de “aniversário” da poupança. Além disso, na poupança, você não paga nada ao retirar um valor, enquanto no Tesouro Direto é necessário declarar o imposto de renda.

No início de 2018, existiam cerca de 62,6 milhões de contas poupança no país, representando 85% dos investidores brasileiros. Com a queda na taxa Selic, estabelecida pelo governo, a poupança ficou menos rentável e a procura por investimentos no Tesouro Direto aumentou.

Por que o Tesouro Direto Rende Mais que a Poupança?

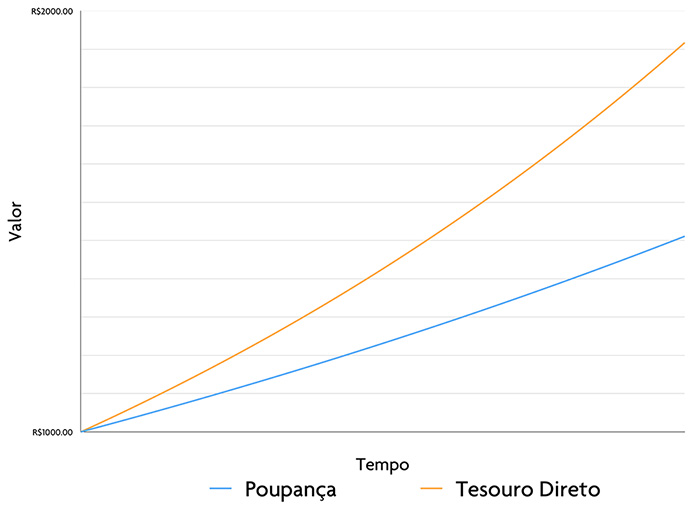

Em termos de rendimento, o lucro obtido com uma quantia de dinheiro colocada na poupança pode ser calculado da seguinte forma:

- Se a Selic for inferior ou igual a 8,5% ao ano, o rendimento da poupança é 70% da taxa Selic acrescido da Taxa Referencial (T.R.);

- Se a Selic for superior a 8,5%, a poupança rende 0,5% ao mês mais a T.R.

No caso do Tesouro Direto, o rendimento depende do título em que foi feito o investimento. No exemplo do Tesouro Selic, o lucro dependerá de uma taxa definida acrescida da variação da taxa Selic no dia. Investimentos em títulos como esse geralmente são mais lucrativos que a poupança, pois, em situações econômicas desfavoráveis, a rentabilidade da poupança pode ser menor que a inflação. Em outras palavras, você pode perder dinheiro ao final das contas. No Tesouro Direto, isso não acontece, porque o rendimento depende de outras taxas além da inflação, não havendo o risco de você ficar sem lucro algum.

Qual é o Investimento Mais Seguro?

Como todo investimento tem como objetivo ganhar algum lucro, muitos investidores querem a certeza de que vão receber de fato seu dinheiro de volta. Na poupança, quem garante esse pagamento são os bancos, através do Fundo Garantidor de Crédito (FGC).

A garantia do Tesouro Direto é feita pelo próprio Tesouro Nacional, sob a responsabilidade do governo brasileiro. Por isso, muitos consideram que o Tesouro é mais seguro que a poupança, já que, em uma situação extrema, é mais provável que os bancos declarem falência antes do governo nacional.

Como Investir no Tesouro Direto?

O primeiro passo para se tornar um investidor do Tesouro Direto é possuir um CPF e abrir uma conta corrente em uma instituição financeira. Depois, é necessário se cadastrar em um banco ou corretora habilitados para intermediar seu investimento com o Tesouro Direto, conhecidos como agentes de custódia. Após o cadastro, você pode realizar seu investimento através do site do Tesouro Direto ou diretamente com o agente de custódia escolhido. Com a parte burocrática resolvida, o próximo passo é saber em qual título investir! Para isso, confira a Orientação Financeira oferecida pelo Tesouro Nacional.

Os Títulos Disponíveis

Para escolher em qual título investir, é necessário considerar seus objetivos e por quanto tempo deseja manter seu investimento. Existem os títulos públicos pós-fixados, que permitem retirar o dinheiro a qualquer momento com boa rentabilidade. Exemplos incluem o Tesouro Selic (vinculado à taxa Selic) e o Tesouro IPCA+ (que garante que o investidor nunca perderá dinheiro, pois a rentabilidade está protegida das variações da inflação).

Entre os títulos prefixados oferecidos pelo Tesouro Direto estão o Tesouro Prefixado e o Tesouro Prefixado com Juros Semestrais. Esses títulos têm a rentabilidade predefinida pelo Tesouro Nacional, sendo indicados para quem deseja saber a taxa de rendimento anual até o vencimento do título.

Investir no Tesouro Direto é uma alternativa interessante para quem busca segurança e rentabilidade. Avalie suas opções e escolha o melhor investimento para seus objetivos financeiros!